JCB EIT

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

※JCB EITは、2019年4月15日(月)をもって新規募集を終了しました。

JCB EIT(ジェーシービーエイト)は、年会費が永年無料で、一枚目のクレジットカードとして評判です。

「8つの特典があるクレジットカード」であることから、JCB EITと名付けられました。

また、券面(カードデザイン)も非常にスタイリッシュでオシャレなので、男性・女性を問わず使いやすいデザインのカードに仕上がっています。

入会資格は満18歳以上で本人や配偶者に安定した収入のある人。または18歳以上の学生の方が対象です。(高校生は不可)

入会資格からも、年齢や年収に限らず、誰でも最初の一枚として気軽に持てるクレジットカードだとわかります。

目次

JCB EITの特徴

JCB EITには大きく8つのメリットがあります。その点も踏まえて、JCB EITの特徴をまとめてみました。

年会費は永年無料

JCB EIT(ジェーシービーエイト)は、年会費が一切必要ありません。

利用条件などは一切なしで、2年目も3年目も、永久に年会費が無料なので、まったく使わなくても年会費が請求されることはありません。

もちろん入会金も無料なので、クレジットカードを使うかどうかわからなくても、安心してお試しできます。

ポイント還元率が2倍

JCBが展開しているポイントサービス「Oki Dokiポイント」が通常の2倍貯まります。

Oki Dokiポイントは、クレジットカードでのお買い物金額に応じて、通常は1,000円につき1ポイント貯まりますが、JCB EITの場合は2倍なので1,000円につき2ポイント貯まります。

Oki Dokiポイントは交換商品に応じて、1ポイントにつき1円~5円の価値があります。

つまり、JCB EITなら1,000円のお買い物ごとに最大で10円分のポイント付与(還元率1%)となります。

貯まったポイントは、さまざまなポイントと交換できます。交換商品の良さと還元率の高さもJCBのOki Dokiポイントの魅力です。

人気の高い「JCBギフトカード」や、セブンイレブンなどで使える「nanacoポイント」への交換は、1ポイントにつき約5円。

「iTunesカード」や「スターバックスカード」なら、1ポイントにつき約4円で交換可能です。

海外旅行でも安心の付帯保険

JCB EITには、海外旅行傷害保険が付いています。その額は、年会費無料のカードとしては十分な最大2,000万円です。

JCB EITの旅行保険は「自動付帯」なので、カードを使わなくても、JCB EITを持っているだけで保険適用の対象者になります。あ

別途、保険料の支払いや登録手続きなどは不要です。

海外旅行に行く時、旅行代理店や空港で旅行保険を購入している方をときどき見かけます。

しかし、年会費無料のクレジットカード「JCB EIT」を持っていれば、これらの旅行保険に費用を負担する必要がなくなり、節約にもつながります。

ショッピング保険も100万円付帯

JCB EITを使って購入した商品が、購入後90日以内に破損や盗難の被害にあってしまった場合、年間最大100万円までのショッピング保険が適用されます。

ショッピング保険によって、購入した商品や盗難にあってしまった商品と同額を、JCBが補償してくれるサービスです。

ネットショッピングをするときに不安なのが、クレジットカード番号の登録です。

カード番号が悪用されたり、情報漏えいによって流出してしまい、後から高額な請求が届いた。。。という可能性も考えられます。

しかし、JCB EITには「JCBのe安心制度」が付いているため、インターネットでのクレカ利用において、身に覚えのない請求があった場合、JCBが請求のキャンセルや金額の補償をおこなってくれます。

もし、クレジットカードをネット通販サイトに登録し、そのカード番号が漏えいしてしまっても、不正な請求に対してお金を払う必要はありません。「JCBのe安心制度」によって、JCBカードが完全に守ってくれます。

年会費永年無料のカードなので、JCB EITは「ネットショッピング専用カード」として使うのも良いと思います。

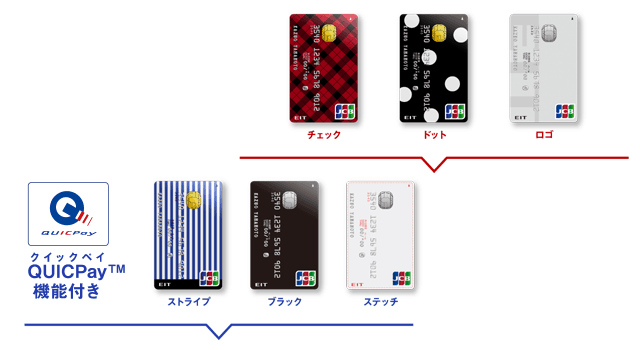

とにかくオシャレなカードデザイン

JCB EITのカードデザインはとにかくオシャレでスタイリッシュです。

現在は6種類のカードデザインが展開されており、好きなデザインのカードを自分で選べます。

クレジットカードは財布の中に入れて持ち歩くものなので、デザイン性の高いカードを選びたいものです。

お会計をする時、財布を開いたらお気に入りのカードが顔をのぞかせる、そのたびに自分にとって心地が良いと思えるカードの選択がおすすめです。

実際、クレジットカードをスペックではなくデザインで選んでいる方も多いです。

ETCカード、QUICPay、家族カードも発行可能

JCB EITは追加カードとして無料で下記の3つのカードを発行可能です。

- ETCカード

- QUICPay(電子マネー)

- 家族カード

また、一部のデザインのカードなら、電子マネー「QUICPay(クイックペイ)」の機能をカード内に搭載し、一体型として使うこともできます。(詳しくは上記参照)

家族カードも年会費無料で発行できます。家族のクレジットカード請求額は、すべて本会員がまとめて支払う仕組みです。

ETCカードは、高速道路をスムーズに通過するためのカードです。

家族カードやETCカードで発生したポイントも含めて、すべて1%のポイント還元率を獲得できるのが、JCB EITのメリットです。

iPhone7以降の機種をお持ちの方限定となりますが、JCB EITをiPhoneに取り込んでApple Payとしても使えます。

Apple Payは全国のQUICPay加盟店で、iPhoneをかざすだけで電子マネー支払いができるサービスです。QUICPayは全国で普及しているため、主要なスーパーやコンビニであれば大抵利用可能です。

また、アップルペイで支払った金額もポイント還元の対象となります。

JCB EITのデメリットとは?

JCB EITには、メリットのように見えて、デメリットである部分が3つあります。

しかし、後述するJCB EITの8つの特徴でも紹介しているとおり、一見「デメリット」に見えても、人によってはそれが「メリット」になります。

JCB EITの特徴を上手く理解した上で利用するようにしましょう。

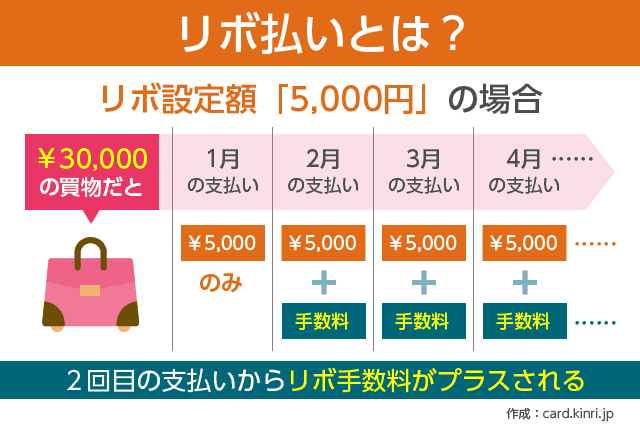

リボ払いカードである

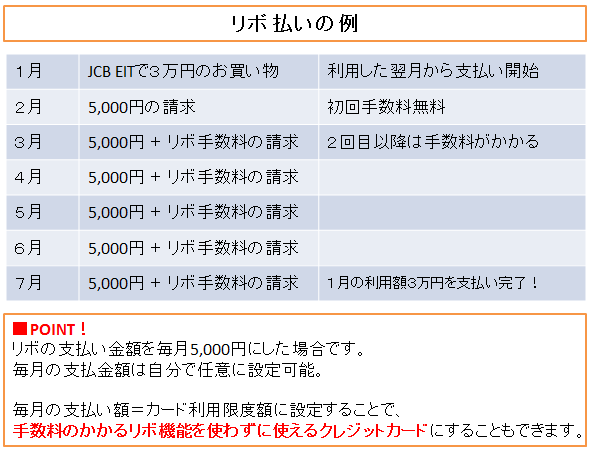

JCB EITは「初回手数料無料のリボ払いカード」です。リボ払いとは、毎月の支払い金額を一定にするサービスです(分割払い)。

JCB EITのリボ払いの場合、初月の手数料は無料ですが、2回目以降は毎月手数料が上乗せされて請求される仕組みです。

手数料がかかるという意味では、リボ払いカードはデメリットと言えますが、逆に言うと「毎月の支払金額を定額にできる」メリットもあります。

リボ手数料は決して安くはない(実質年利15.0%)ため、短期的にリボ払いを活用するのであれば大きな問題にはなりませんが、日常的な利用は避けたいところ。

リボ手数料を支払いたくない場合は、リボ設定額を上回らないようにクレジットカードを利用するのがおすすめです。

リボ手数料を一切払うことなく、JCB EITを活用する方法

リボ払いはいわゆる分割払いと同じなので、金利に対して利息がかかります。(これを一般的にはリボ手数料と呼びます)

ボ払いは、クレジットカードの利用額を複数回に分けて支払う「分割払い」と同じです。

つまり、リボ払いだろうと一括払いだろうと、支払い回数が2回以上にならなければ、手数料は一切かかりません。

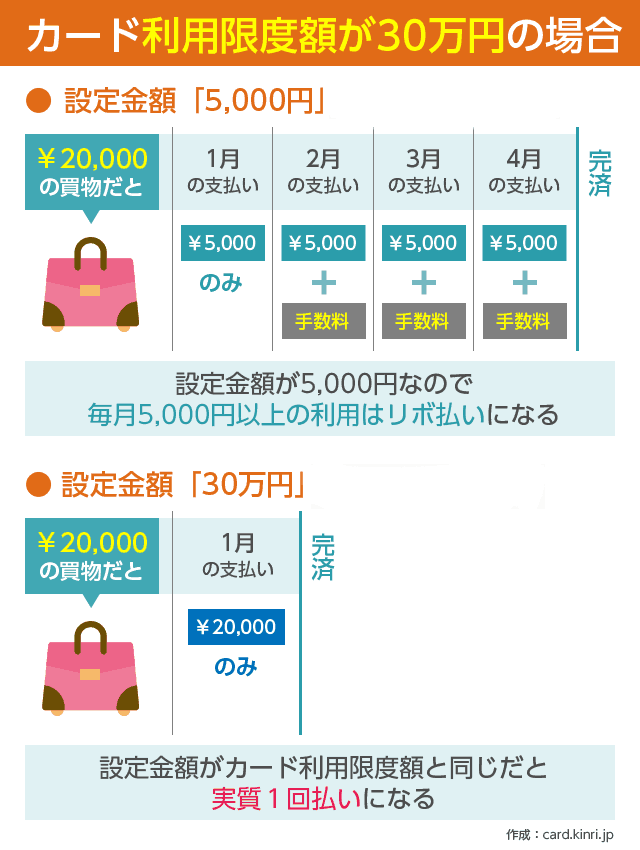

リボ専用カードであるJCB EITの支払い回数を1回にする方法は、「クレジットカードの限度額 = 月々のリボ払いの支払額」に設定すればOKです。

JCB EITでは月々のリボ払い金額が、初期設定で5,000円になっています。

つまり、毎月のクレジットカード請求金額は5,000円で済みますが、カードで3万円の買い物をしたら、6ヶ月かけて、6回に分けて払わなくてはなりません。

6ヶ月かけて支払うと、リボ手数料も高額になります。そこで、手数料がかからない最初の1ヶ月ですべて精算してしまうために、リボ払いの設定金額を変更します。

リボ払いの毎月の支払額は自分で設定、いつでも変更が可能です。

■ネットからの設定変更

インターネットからMyJCBにログインし、「お支払い方法の変更・照会」メニューから、いつでもリボの設定金額を変更できます。

■電話での設定変更

JCBのカスタマーサポートに電話を1本入れるだけでOKです(電話番号:0120-802-570)。

24時間365日受付をしているので、カード発行後、すぐに電話をすると良いと思います。

例えば、あなたのクレジットカードの限度額が30万円だったとします。

カスタマーサポートに電話をするか、WEB管理画面から、毎月のリボ支払額を30万円に設定します。

すると、クレジットカードの利用金額が、5万円だろうと10万円だろうと、限度額いっぱいの30万円だろうと、すべて強制的に一括払いとして引き落としが実行されます。

1回の請求ですべての利用金額を支払えば、分割払い扱いにはならないので、リボ手数料は発生しません。

この方法なら、リボ手数料を気にすることなく、安心して年会費無料のJCB EITが使えます。

インターネットで閲覧できるWEB明細サービス

現在、どのクレジットカード会社でも推奨している「WEB明細サービス」ですが、JCB EITの場合はWEB明細サービスのみでの請求書発行となります。

ですので、紙の請求書は利用できないデメリットがあります。

逆に言うと、パソコンや携帯でいつでも最新の請求書が見れるので、WEB明細サービスは便利ですし、紙を削減する分、エコにも繋がるメリットもあります。

ただし、公式サイトには「原則としてWEB明細サービスに限る」と書かれているので、明細発行手数料を支払えば、紙の請求書も発行してもらえるのではないかと思います。

JCB EITはネットでのみ、カード発行申し込みを受付けています。JCBカードの店頭では申し込みできません。

カードブランドはJCBのみ

JCB EITはプロパーカード(提携カードではなく、自社で発行しているクレジットカードのこと)なので、当然選べるカードブランドはJCBに限られます。

JCBは国産のカードブランドで、海外はもちろん、国内でも圧倒的な普及率を誇っているので、基本的にどのようなお店でもJCB EITでクレジット決済が可能です。

クレジットカードの審査条件は特に高くないため、18歳以上で安定した収入があれば、原則としてどなたでもお申込みできます。

JCB EITはGETすべき?

管理人がこのカードを手に入れるべきかどうか、独断と偏見で判断します。

私もJCB EITを使っていたことがありますが、やっぱり「オシャレ」、「年会費無料」なので、クレジットカードの最初の一枚としてはおすすめです。

年会費が完全無料で、利用可能な限度額も低めなので、ネットショッピング専用カードや、小額決済用のクレジットカードとしても使えます。

リボ払いに関しては、毎月定額の支払いを希望する方にとっては嬉しいメリットですが、手数料が発生するのが嫌な方にとってはデメリットです。なお、リボ支払額は自分でネットから毎月変更することも可能です。

JCB EITの口コミと評判

チクタク

みなさまサンクス。アドバイス通りJCBEITカードにしました。ゆうちょ使えるしポイント多くつくし。

JCBEITのOkiDokiランド経由でAmazonで商品を買う際のポイントを2倍で溜めて、溜めたポイントをAmazonパートナープログラムで1ポイント3.5円に置き換えてAmazonで商品を買って、またそこで溜まったポイントで(ry の永遠ループ。

そういや、JCBeit契約した。学生、しかも無職の身じゃショッピング枠が10万までなんだよな。。。2ヶ月とか3ヶ月とかで10万とか、結構すぐいくからなー。。。今もメインのカード、枠いっぱいでもう使えないし。

@flashfire06 ポイント還元は楽天かセゾン系の提携カードが良くて、P-Oneカードなんかは請求時自動で1%引きがかなりお得かと。ガソリンは自分の贔屓のガソスタ系カードかJAF提携カードで、保障系はJCB EITなんかがわりと良いかな?と思われる。

— まぐ/らいむ/K.Sさん (@mag_lime) 2013年2月10日

また、リボルビング限定のため極めて慎重に運用が必要なカードではあるが、JCB EITならモール経由でない場合もポイント3倍、モール経由なら5倍(内訳は基本1倍+モールボーナス2倍+EITボーナス2倍)のため、Amazon専用なら還元最大1.75%と、リーダーズカードに匹敵する

— 朗読, et al.さん (@Whitethroat) 2012年12月26日

JCB EIT カードがリボ払い専用カードだなんて知らなかった。ちゃんと規約を読んでない私が悪いのだけれど。海外旅行保険自動付帯や年会費無料だけに注目した私のような利用者が、うっかり高手数料リボ払いしている可能性は高いだろうな。ただ、初回手数料無料なのが良心的!

— アシェさん (@tabinamo) 2012年12月16日

クレカ見直し終わった。JCB-EITのブラック、マットブラックでなかなか格好いい。本物のブラックカードみたいな高級感はないけど、カジュアルな格好よさ auじぶんcardも結構いいデザイン でもviewSuicaがダサすぎる…

— うるすら♂さん (@Ursula2go) 2012年11月10日

クレジットカードを作ろうと思うのだが、種類が多すぎてどこで作ればいいか悩む\(◎o◎)/ デザインだけならアメリカン・エキスプレスかJCB EIT!

— のどかさん (@funedapan) 2012年9月12日

※JCB EITは、2019年4月15日(月)をもって新規募集を終了しました。

人気のJCBカードはこちら

年会費無料のJCB CARD Wは毎日ポイント還元率2倍!JCB一般カードとの違いは?