クレジットカード会社は何から収入を得ているの?年会費無料でも利益が出る仕組みがあった

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

クレジットカード会社がどこから収入を得ているのか、考えたことはありますか?

かなり儲かっているイメージがありますが、年会費無料のカードも増えているなかで、会員の年会費による収入だけでは、大きな利益を出すのは難しそうです。

今回は、クレジットカード会社の収入源と、利益構造についてまとめてみました。

※金額・手数料表記はすべて税込です。

目次

カードの年会費

収入源として、いちばん思いつきやすいのが「カードの年会費」だと思います。

日本国内のクレジットカード発行枚数は、3億枚近くにもなります。1枚あたりの年会費が1,000円と考えても、毎年3,000億円の売上という計算になります。

しかし最近では、年会費無料のクレジットカードもたくさん普及しています。年会費無料のクレジットカードは、カード会社にとっては1円の収入にもなりません。

一方で、ゴールドカードやプラチナカードのような「プレミアムカード」の年会費は、1枚あたり数万円。カード会社の大きな収入源になります。

富裕層を主な顧客層とする、アメリカンエキスプレスの最上位カード「アメックスブラックカード」の年会費は、なんと385,000円です。

1人の顧客がカードの年会費として、毎年385,000円も支払うのですから、世界を代表する企業になるのもうなずけます。

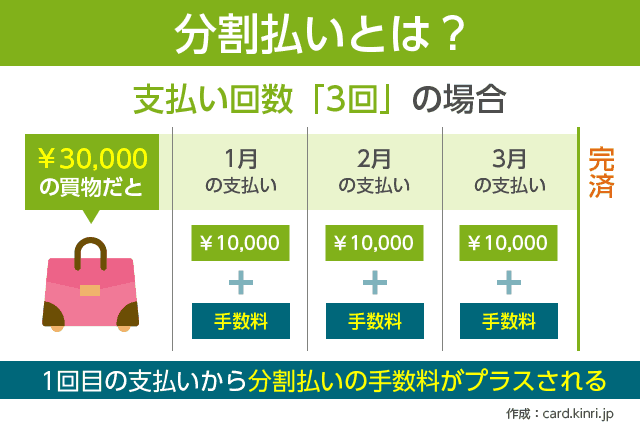

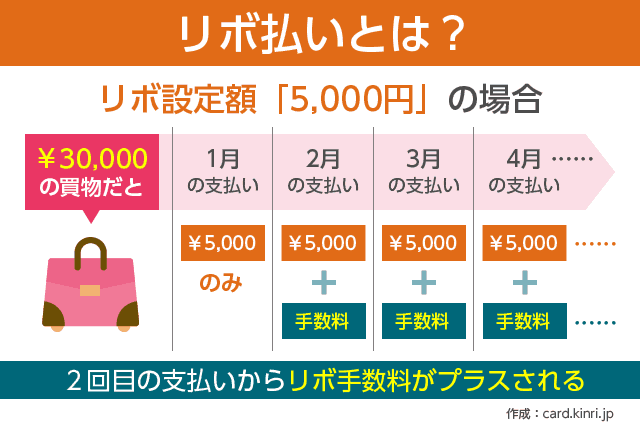

分割払い・リボ払いの手数料

画像元:リボ払いと分割払いの違いは?クレジットカードの支払い金額や回数・金利を比較した結果

クレジットカードのメリットの1つに、「そのときお金がなくても分割で買える」というものがあります。

分割払いでローンを組んだり、リボ払いによって支払いを複数回に分けると、手数料(金利)がかかります。

この分割払いの金利やリボ手数料も、カード会社の大きな収入となります。実は、クレジットカードのローン金利はけっこう高いです。

カード会社にとっても収益性の高いビジネスのため、リボ払いなどはかなりおすすめされます。

(私の使うカードの請求書には、毎月のようにリボ払いをすすめるチラシが入っています)

とはいっても、日本国内では一括払いで支払う人が多く、ローンによる手数料収入はメインの収益となっていません。

一方で、欧米ではリボ払いをしている人が7割いるとの情報も。欧米のカード会社にとっては、この収入が大きな柱となっているのです。

キャッシング金利

一部のクレジットカードには「キャッシング機能」がついています。

カードの利用限度額と一緒に「キャッシング枠」も設定され、限度額の範囲内で自由に借入・返済ができます。

アコムやプロミスのようなキャッシング会社に抵抗がある人でも、日常的に使っているクレジットカードですぐに借入ができるとしたら、利用のハードルは一気に下がると思います。

この、キャッシング金利による収入も、クレジットカード会社の利益となります。

キャッシングのなかでも特に利用しやすいのが、「海外キャッシング」です。

海外旅行に行った際、キャッシュディスペンサーにカードを入れると、現地通貨を引き出せます。

海外キャッシングはもともと、現地通貨を手に入れるための方法で、また短期間の借入となるので、総合的に見てお得になることが多いです(銀行で両替すると為替手数料が高いです)。

個人的には、クレジットカードの隠れたお得な使い方として、「海外キャッシング」は有効なよい手段ではないかなと思っています。

ちなみに海外キャッシングは、次回のクレジットカード引き落とし時に一括で支払いますが、増額返済(繰り上げ返済)すれば、もっとお得です。

返済方法については、下記の記事が詳しいです。

あわせて読む:

クレジットカードの海外キャッシングを使った時の返済方法

加盟店手数料

意外と気づきにくいのが、加盟店手数料です。

カード会社は私たちだけから収益を得ているのではなく、クレジットカードが使える「店舗」からも収益を得ています。

今となっては、クレジットカードが使えるお店はかなり増えましたから、むしろこちらがメインビジネスといえるかもしれません。

お客さんがお店でカードを使った利用金額に対し「数パーセントの手数料」が、加盟店手数料として店舗側から徴収されます。

お店で利用可能なカードブランドが多ければ多いほど、多くの加盟店手数料を支払っていると考えられます。

そのため大手チェーン店では「カード払いOK」が多く、個人店では「現金のみ」と支払い方法が限定されていることがあるのです。

ほかにも、月額固定費やトランザクション手数料などが、わずかにかかるケースもあるようです。

クレジットカードは、その場で現金がなくても商品が買える仕組みですから、財布事情に関係なく「買いたい」と思わせれば、売上に結びつきます。

一方で、現金支払のみの場合は、どれだけ商品を魅力的にアピールしても、「お金がないからまた今度」と、せっかくの売上チャンスを逃してしまいます。

以前、私が空港の高級時計店でスタッフの方とお話をしていたときのことです。

お話を聞くと、とある国の旅行者は、衝動買いをよくするらしく、お金を持っていないのに友人からカードを借りて、平気で何十万円もする高級時計を買っていくそうです(日本人はそういう客は少ないのだとか)。

私たち日本人にとっては、ちょっと意外だと思えることも、世界的に見るとよくある話なのだと思います。

先ほどの欧米諸国では「リボ払いが主体である」という点も、日本では意外性のある話だったと思います。

アメックスが使えない店が多い理由

加盟店手数料について、もうひとつ小ネタがあります。

加盟店手数料は、売上の数パーセントをカード会社に支払うものですが、アメックスはこのパーセンテージが大きいです。

アメリカンエキスプレスは、加盟店手数料が高いので、導入を拒むお店も少なくありません。

アメックスカードが使えるお店が少ないのは、こういった理由も背景にあったりします。

では、なぜアメックスが強気の加盟店手数料を請求できるのかというと、アメリカンエキスプレスは「富裕層が顧客のベースにいる」からです。

高級時計など、富裕層はカードで高額な買い物をよくします。つまりアメックスの加盟店になると、大きな売上UPが期待できるというわけです。1人あたりの売上が大きいということですね。

ちなみに年会費有料のイメージの強いアメックスカードですが、年会費無料で使えるアメックスカードも存在します。

セゾンパール・アメリカン・エキスプレス・カードは、年1回以上の利用で年会費無料で使えます。

詳しいカード情報は、下記の記事が参考になると思います。

あわせて読みたい:

年会費無料のアメックスカード3選!セゾン系が強力すぎる

クレジットカード支払いを拒否するのは規約違反

ちなみにお店によっては「ランチタイムはカード利用NG」や「1万円以上の利用でカード払いOK」など、利用制限を設けている場合もあります。

店側が利用制限を設けるのは、加盟店との規約違反になるのですが「少額の支払いでクレジットカードを出されると儲けが少ない」のは、経営者にとっては痛い話です。

加盟店手数料は、消費者にとっては関係ありません。

しかし、お店にとって「数パーセント」は決して小さくありません。

個人店などで対応をよくしてもらった際には、その点も踏まえたうえで「あえて現金払いにする」という、さりげない気遣いは喜ばれると思います。

その他:会報誌やオンラインモールなど

ほかの収入源としては、クレジットカード会社の会員数をベースにした、こまごまとしたものが多いです。

たとえば、カード会社は「有料の会報誌」を発行しています。

ゴールドカードなどを持っていると無料でもらえるのですが、会員数が膨大であれば、お金を払って会報誌を購読している人も、ほんの一部いるはずです。

また、請求書にお知らせが入っていた経験はありませんか?

カード会社の請求書にチラシの封入や、アクセスの多いカード会社のサイト内の広告枠などで「広告料収入」を手に入れることもできます。

最近は「カード会社のオンラインモールを経由してポイント◯倍」といったサービスを導入するカード会社が増えました。

イオンカード

イオンカードポイントモール:最大21倍

ジャックスカード

ジャックスモール:最大25倍

関連記事 → ジャックスモールとは?経由するだけでポイントが倍増する評判サイト

セゾンカード

セゾンポイントモール:最大30倍

関連記事 → セゾンカードの永久不滅ポイントの効率的な貯め方とおすすめの交換先

三井住友カード

ポイントUPモール:最大20倍

これはもちろん、そのオンラインモールを経由することで、ネットショップからの手数料収入を得ています。

ネットショップにとっては集客メリットがありますし、私たち顧客にとっても、ポイントが◯倍になるメリットがありますよね。

また、これは未確認なのですが、クレジットカード会社の提供するサービスを利用した場合。

たとえば、ゴルフ場の予約や旅行券をカードデスクを通じて購入した際も、仲介手数料のようなものが取られているかもしれません。

このように、多くの会員を抱えるクレジットカード会社は、顧客ベースを活用してさまざまな方法で収益をあげることが可能です。

実はクレカはすごくお得な支払い方法です

これだけの収入源があると、カード会社の収益性の高さに納得できると思います。

しかし、実は「年会費無料のカードで一括払いだけする」と、カード払いは消費者にとてもお得な支払い方法なのです。

なぜかというと、この使い方は「自分はカード会社に手数料を支払わない」からです。

加盟店手数料はお店が負担するので、こちらは完全無料でカードが使えます。

この方法では、いっさい手数料を支払うことなく、

- 利用金額に応じてポイントが貯まる

- (ビジネスの原則である)もらいは先、支払いは後が実践できる

といったメリットを実現でき、消費者にとってかなり大きなメリットがあります。

下記の記事では、年会費無料のクレジットカードをまとめて紹介しています。クレジットカード選びの参考になれば幸いです。

あわせて読みたい:

家族カードも年会費無料!ぜんぶ無料で使えるクレジットカード10選