クレジットカード支払い時のサインと暗証番号の違いは?一部は不要(サインレス)のケースも

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

同じクレジットカードの支払いでも、利用する店舗によって、不正利用を防止するための本人確認の仕方(=セキュリティ対策)が異なります。

お店でカード払いをする際は、サイン(署名)または暗証番号(PINコード)のいずれかを求められます。

これは「クレジットカードの情報を何で読み取るか?」によって違います。

さらに店舗によっては、暗証番号やサインなしでカード払いが可能な「サインレス決済」も利用できます。

またネット通販を利用するときは、セキュリティーコードの入力を行います。

今回は、カード払いをする際に必要な本人確認の違いについて紹介したいと思います。

目次

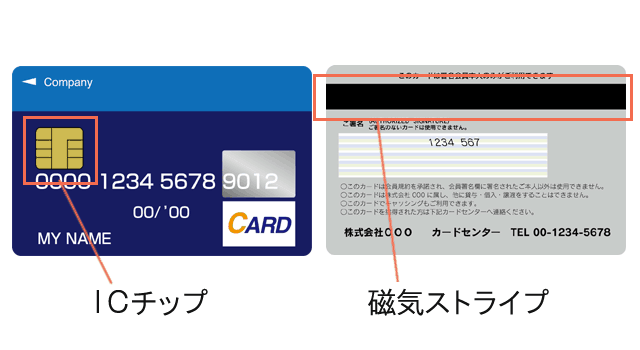

暗証番号はICチップ読み取り

暗証番号の入力をするのは、ICチップのついたクレジットカードで、ICチップに対応するクレジットカード決済端末にて支払う場合です。

カード決済端末にクレジットカードを差し込み、4ケタの暗証番号を入力します。

ICチップはカード情報の搭載量が多く、さらに高度に暗号化されているため、スキミングなどの不正な読み取りが難しく、不正利用の心配が少ないというメリットがあります。

暗証番号入力からサインに変更も可能

暗証番号ではなく、サインによる支払いへ変更もできます。

店舗側の端末操作で「暗証番号→サイン」の切替が可能なので「暗証番号ではなく、サインでお願いします」と伝えれば、対応してくれます。

クレジットカード利用者のなかには「久しぶりにカードを使ったので暗証番号を忘れた」という理由以外にも「暗証番号入力だと、自分以外の人に暗証番号を知られる可能性がある」としてサインを選ぶ人もいます。

店員さんのなかには「暗証番号を入力しないのは、別の人が不正利用しているのでは?」と思う人もいるかもしれませんが、堂々としていましょう。

また「暗証番号は合っていると思うのに、なぜか決済エラーが発生する」という場合も「サインでお願いします」と伝えます。

これでもエラーが発生して支払えないのであれば「何らかの理由でカードが利用停止になっている」という可能性が考えられます。

詳しくは下記の記事で解説しています。よろしければあわせてお読みください。

あわせて読みたい:

クレジットカードが使えない原因は?利用停止の理由別、対策方法

サインは磁気ストライプでの情報読み取り

クレジットカード利用時に、サイン(署名)が求められるのは、主に3つの理由が挙げられます。

- クレジットカードにICチップが搭載されていない

- 店舗でICチップ決済に対応する端末が導入されていない

- 暗証番号ではなく「サイン」を要望した

「磁気ストライプはスキミングの被害にあいやすい」という理由から、最近はICチップを搭載したクレジットカードが主流になっています。

カード情報を抜き取り、同じカード情報を持ったカードを複製して、不正に利用する犯罪手口の一つ。

ただし店舗でIC対応決済端末がないと、従来の磁気ストライプによる支払いしかできません。

決済端末の溝部分にカードを差し込み、下にすべらすことで、磁気ストライプからカード情報を読み取ります。

その後、カード伝票とボールペンを渡されるので、本人確認のサイン(署名)をします。

サインは「このカードは本人が利用しました」を証明するために書くものです。

そのため、名義人と同じローマ字以外に、書き慣れた漢字表記でも構いません。

また店舗によっては、サインと暗証番号の入力の両方を求められる場合もあります。

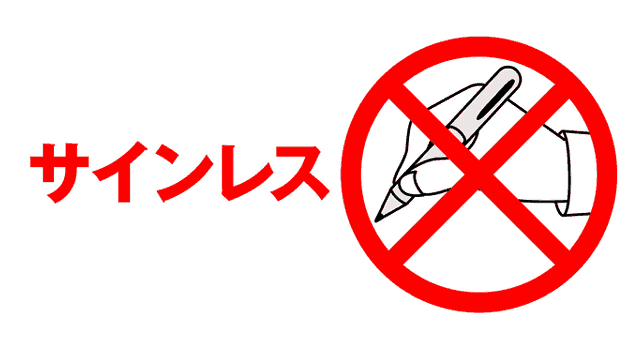

サインレス決済ではサインも暗証番号も不要

店舗によっては、サインも暗証番号も必要ない場合もあります。これを「サインレス決済」と呼びます。

サインレス決済が可能な条件は、いくつかあります。

- 店舗がサインレス決済が可能なカード会社と契約している

- 少額の買い物(1万円、3万円未満など)の支払いに使う

- 食料や日用品など換金性が低い商品を取り扱っている

- 防犯カメラなどセキュリティがしっかりしている

「クレジットカード支払いでかかる時間を短縮したい」と思うコンビニや大手スーパーを中心に、サインレス決済が導入されています。

サインレスは、署名や暗証番号による本人確認がない分、安全面に不安が残ります。

ただし少額の決済に使用が限定されているため、万が一、不正利用された場合に損害額が少なくてすむというメリットがあります。

もちろんサインレスでも、不正利用された際の補償の対象になるので安心して使えます。

後払い型電子マネーもサインレスな支払い方法

サインレス決済と同じように、署名や暗証番号の入力なしでカード払いできるのが「後払い型電子マネー」です。

主な後払い型電子マネー

- iD(アイディ)

- QUICPay(クイックペイ)

- Apple Pay(アップルペイ)

ちなみに楽天Edyやnanaco、WAONは、事前にお金をチャージ(入金)する先払い型電子マネーです。

後払い型電子マネーは、クレジットカードと紐付けて利用するタイプなので、残高不足の心配がなく、定期的にチャージする手間も省けます。

毎月の利用金額は、支払い日にまとめて口座から引き落とされます。

カード利用分もポイント還元対象になるので、現金払いよりお得です。

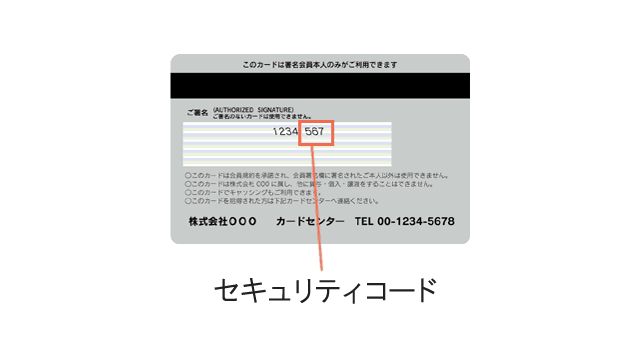

ネット通販ではセキュリティコードの入力が必須

主にネット通販で買い物をする際には、セキュリティコードの入力が求められます。

また公共料金の支払いをクレジットカードにする手続きの際にも、セキュリティコードの記入を行います。

セキュリティコードとは、カード裏面に表記された数字の末尾3ケタです(American Expressはカード表面に4ケタ)。

カードごとに割り振られており、ICチップや磁気ストライプには、セキュリティコードの情報が記載されていません。

ネットショッピングでは「カード番号、名義人、有効期限、セキュリティコード」の情報がすべて正しくないと使えません。

そのため、スキミングなどでカード情報を不正に取得されても、セキュリティコードまではわからないので、不正利用されにくいです。

ただしフィッシング詐欺では、セキュリティコードも盗まれてしまう可能性があります。

クレジットカードのセキュリティコードを入力する場面は非常に限られているので「怪しい」と思ったら、URLアドレスが本当に正しいかを確認します。

ちなみにセキュリティーコードは「カードに割り振られた番号」なので、クレジットカードを更新の際には、まったく別の数字になっています。

そのため、ネットショッピングをする際に、古いカードのセキュリティーコードを入力しても使えないので注意して下さい。

不正利用時の補償に違いあり?

日本で発行されているほぼすべてのクレジットカードには、紛失保険・盗難保険が付帯しています。

万が一、カードを失くしたり、盗まれたりして、第三者に不正にカードを利用された場合に、損失分を全額補償します。

不正利用がわかったあと、その日から逆算して60日以内の被害であれば、保険が適応されます。

ただし契約者がカード利用や保管の際に問題があったとして、保険が適応されない事例もいくつかあります。

例えば、カード利用の際に正しい暗証番号(PINコード)が入力されていた場合は「本人が利用した」と判断されるので、補償が対象外になりやすいです。

暗証番号はほかのカード情報とは違い、カード契約者本人にしか分かりません。

他人に暗証番号まで知られた理由としては、以下のような原因が考えられます。

- 他人に推測されやすい番号を設定していた

- カードに暗証番号を書いていた

- 暗証番号を誰かに教えていた、見られていた

いずれも「カード契約者に落ち度があった可能性が高い」と判断されることで、保険の補償が受けられません。

ほかにも「カードの裏面の署名欄に、カード契約者のサインを書いていなかった」場合も、補償の適応外です。

ちなみにサインを真似(偽造)されて、不正利用された場合は、保険適応になります。

そのため「セキュリティ対策の一環で、暗証番号を入力せず、サインで本人証明をしたい」という人もいます。

結論:不正利用を防ぐ為の本人確認方法の違い

クレジットカードの利用で怖いのが「他人にカードを不正に利用されて、自分のお金が失われること」です。

そのため「カードを利用したのが本当に、カード契約者なのか?」を確認するために、サインや暗証番号、セキュリティコードの入力を行います。

お店によってカード情報の取り扱い方が異なるので、本人確認の手段に違いが生じていますが、意味はいずれも同じです。

万が一、不正利用されていた場合でも、基本的に全額が補償されますが、カード契約者に不備がある際は補償の対象外になってしまいます。

そのため、クレジットカードの利用や管理については、今一度、気をつけるようにしてください。

関連リンクでは、不正利用の防止に役立つ情報を載せた記事を紹介しています。よろしければあわせてお読みください。